お悩み

お悩み子供に障害があると、特別児童扶養手当などを受けられると聞きました

ただ、所得制限があるんですよね?

特別児童扶養手当の場合は、子供が2人いる共働き世帯の場合は世帯主の年収が728.4万円を超えると支給停止になる恐れがあります

本記事では、上記のようにお悩みの人に向け、障害児育児中の家庭は世帯年収をいくらに抑えるのが得なのか見ていきましょう。

- 障害児育児をしている世帯のベストな年収がわかる

- 障害児育児をしていて受けられる手当や支援の所得制限についてわかる

- 障害児育児をしている世帯が年収を抑える方法がわかる

障害児を育てていると、特別児童扶養手当や障害児福祉手当などをもらえます。

手当の他にも、障害児通所支援など放デイの費用を負担してくれる支援も用意されています。

しかし、これらの手当や支援には所得制限が設定されており、世帯主の年収や世帯年収が基準を超えると手当や支援を受けられなくなってしまうので注意が必要です。

サポートが必要な子を頑張って育てて仕事もしているのに、支給停止になるのは納得いかないですよね……

本記事では、頑張って働いた結果、手当や支援が停止され損になることを防ぐために、障害児育児をしている家庭のベストな世帯年収について詳しく解説していきます。

障害児育児をしていてもらえる手当や受けられる支援については、下記の記事で詳しく紹介しているのであわせてお読みください。

障害児育児中の家庭は世帯年収をいくらに抑えるべき?

障害児育児が世帯年収をいくらに抑えるべきかは、子供の障害の程度や家族の人数、夫婦の働き方によって変わってくるため、一概には言えません。

そのため、本記事ではブログの運営者である私を例にして計算してみたいと思います。

- 定型発達の娘と軽度知的障害の息子がいる

- 息子は愛の手帳4度を申請中(本記事では、手帳を取得したとして解説)

- 夫はサラリーマン、妻である私は自営業者

- 夫の2023年の給与所得控除後の金額は約370万円、所得控除の合計額は約120万円

- 私の2023年の課税所得(ふるさと納税の控除は含まず)は、約260万円

上記の条件をもとに、我が家で受けられる手当は2024年時点では障害児通所支援のみです。

後述しますが、障害児通所支援は世帯全体の住民税の所得割が28万円以下の場合、月額の負担額上限が4,600円に抑えられます。

実際に夫と私の住民税の所得割を計算してみましょう。

夫の市町村民税の所得割を計算する方法

市町村民税の所得割は「課税所得×6%」で計算できます。

したがって、夫の場合は「(370万円-120万円)×6%=15万円」と計算可能です。

妻の市町村民税の所得割を計算する方法

私の市町村民税の所得割は「260万円×6%=15.6万円」と計算できます。

夫婦それぞれの市町村民税の所得割を合計すると「15万円+15.6万円=30.6万円」となります。

オーバーしてるじゃん!と、計算していて思いましたよ

正社員として働く夫の年収を抑えるのは現実的ではないので、フリーランスである私の収入を抑える方向で、世帯年収をいくらにすればいいのか計算してみましょう。

妻が年収を50万円抑えれば障害児通所支援の負担上限額を抑えられる

障害児通所支援の制限である市町村民税の所得割28万円と、本記事で紹介したケースの市町村民税の所得割の差は「30.6万円-28万円=2.6万円」でした。

余裕を持って今より3万円分、市町村民税の所得割を抑えると考えてみましょう

市町村民税の所得割は「課税所得×6%」で計算できるので「3万円÷0.06=50万円」だけ収入を抑えれば、障害児通所支援の負担上限額を抑えられる計算です。

後、50万円も働かなくてよいなら1~2ヶ月は仕事休める計算じゃん

ダラダラ大好きな私は一瞬喜んでしまいましたが、そもそも障害児通所支援は所得によって負担上限額が4,600円と37,200円に分けられています。

したがって、所得による利用上限額の差は年間で「(37,200円-4,600円)×12ヶ月=39万1,200円」となります。

そのため、我が家の場合、あえて私が働き控えをするより今のままガツガツ働いて、放デイの利用料金を上限いっぱいまで払った方が得という結果になりました……。

そもそも、障害児通所支援は利用上限額が設定されているだけなので、子供の障害の程度や施設の空き状況によっては37,200円も毎月払わない可能性も十分にあります。

息子が小学生になって放デイに通う頻度によって、働き方を調整すべきか再び検討したいです

【所得制限も解説】障害児育児をしている家庭がもらえる手当・支援

まずは、障害児育児をしていてもらえる手当や支援の所得制限について、見ていきましょう。

本記事で紹介している手当や支援は、下記の通りです。

- 特別児童扶養手当(特児)

- 障害児福祉手当

- 特別障害者手当

- 障害児通所支援(放課後等デイサービスの料金)

それぞれ詳しく見ていきましょう。

【世帯主の年収:~約728.4万円】特別児童扶養手当(特児)

特別児童扶養手当(特児)とは、20歳未満の精神もしくは身体に障害のある子供を育てる保護者が受けられる手当です。

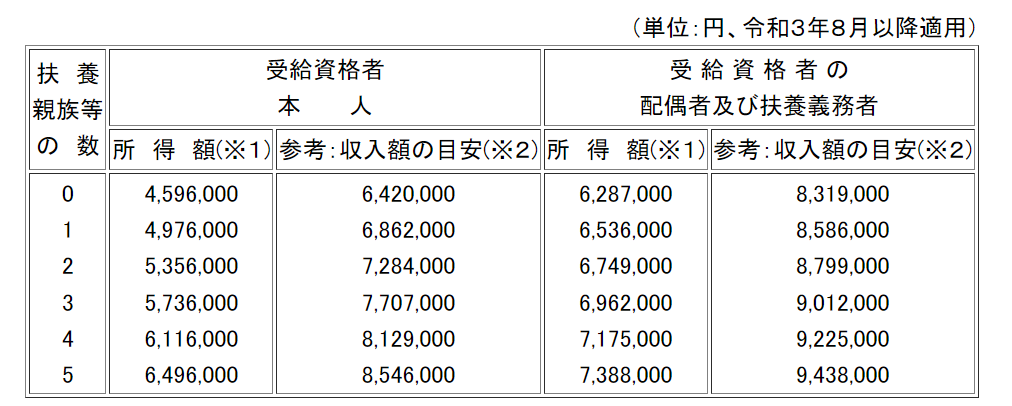

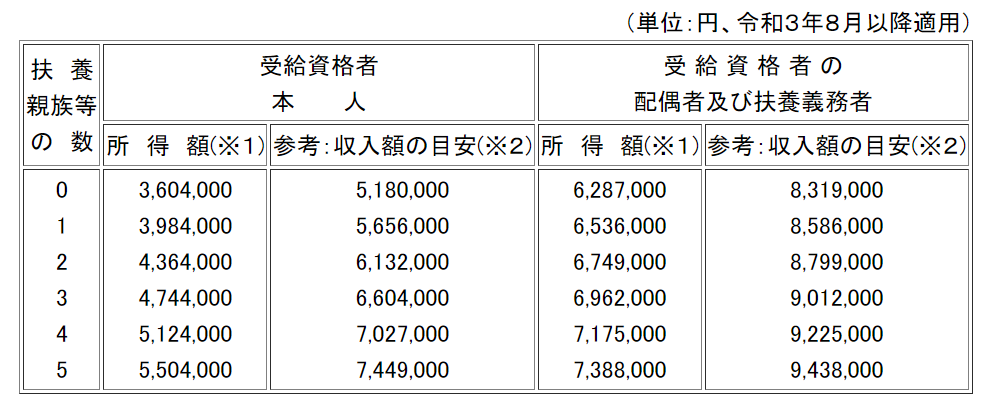

特定児童扶養手当には、下記のように所得制限が設定されています。

特定児童扶養手当は、上図のように、世帯年収で支給可否が決まるわけではありません。

受給資格者(父や母)と配偶者それぞれの前年所得で決定する仕組みです

また、扶養親族や所得額など普段あまりなじみのない言葉で書かれているので、言葉の意味もあわせて理解しておきましょう。

- 扶養親族:配偶者以外で受給資格者に扶養されている親族(子供や両親など)

- 所得額:年収から給与所得控除や基礎控除などを引いた金額

例えば、子供2人を育てているサラリーマンと専業主婦の家庭の場合、年収728.4万円程度が所得制限のボーダーラインとなります。

【世帯主の年収:~約613.2万円】障害児福祉手当

障害児福祉手当とは、重度の障害を持つ子供に対して支払われる手当です。

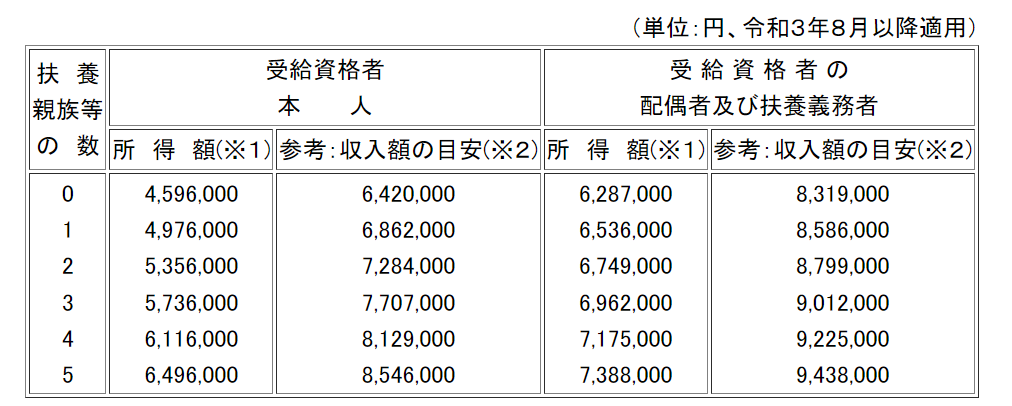

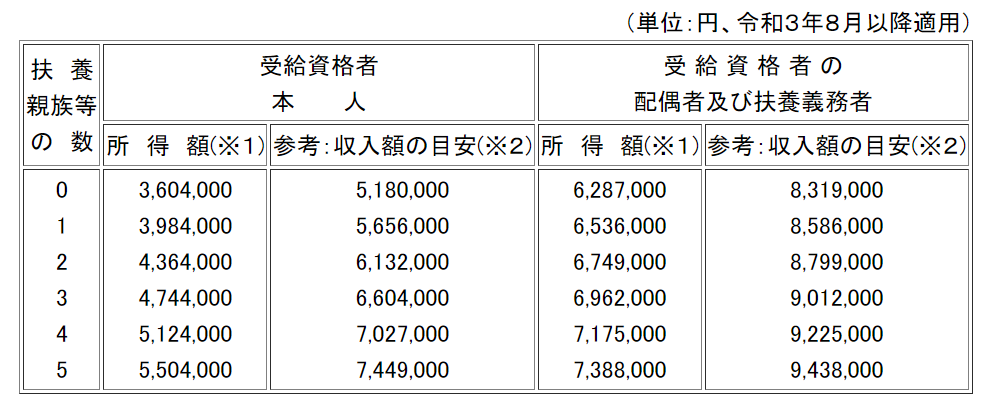

障害児福祉手当には、下記のように所得制限が設定されています。

例えば、子供2人を育てているサラリーマンと専業主婦の家庭の場合、年収613.2万円程度が所得制限のボーダーラインとなります。

【障害者本人の年収:~約518万円】特別障害者手当

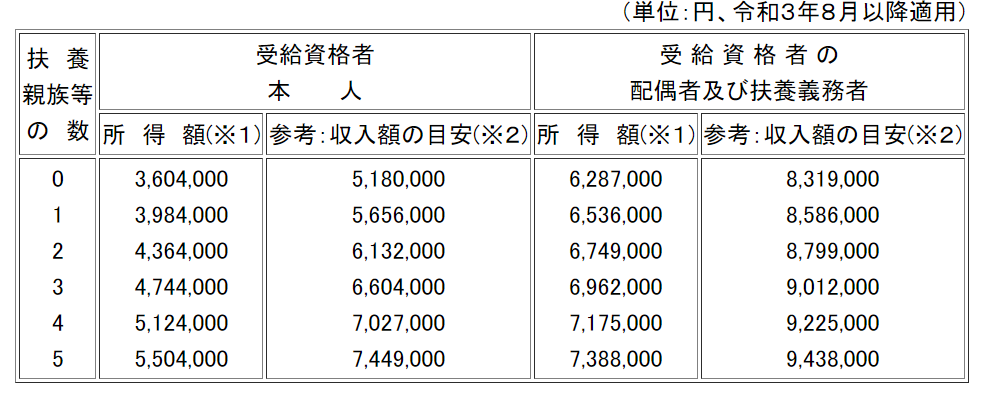

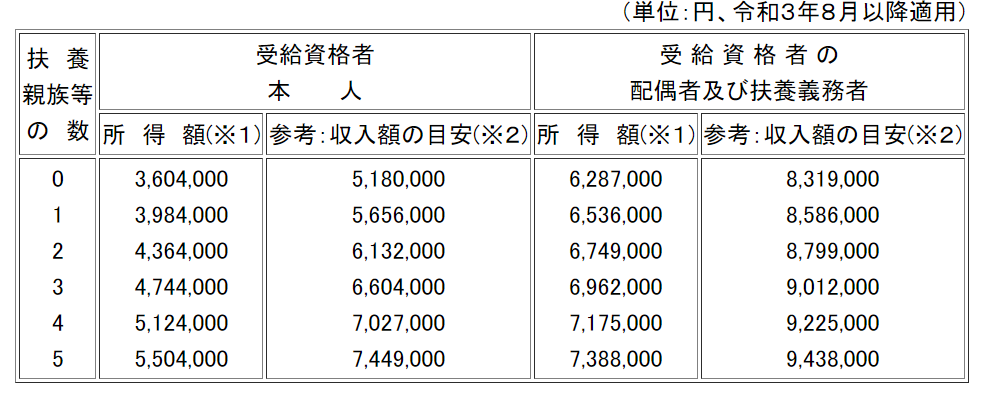

特別障害者手当とは、精神もしくは身体に障害があり日常生活で常に介護が必要な人がいるときに支給されます。

特別障害者手当は、特別障害者手当や障害児福祉手当と異なり、障害者本人に対して支給されるのが特徴です。

したがって、特別障害者手当は障害者本人およびその配偶者や扶養義務者に年収要件が設定されています。

特別障害者手当の所得制限は、下記の通りです。

特別障害者手当は、障害者の両親の年収は支給要件に含まれません

【世帯年収:~約920万円】障害児通所支援(放課後等デイサービスの料金)

障害児通所支援とは、放課後等デイサービスなどで訓練を受けた際の利用費を一部自治体に負担してもらえる制度です。

自己負担額は、利用費の1割かつ世帯年収によって利用限度額が決められているのが特徴です。

障害児通所支援の利用限度額と世帯年収の関係は、下記の通りです。

| 区分 | 利用負担額(月額)の 上限 |

|---|---|

| 生活保護世帯 | 0円 |

| 区市町村民税非課税世帯 | 0円 |

| 区市町村民税課税世帯 (所得割28万円未満) | 4,600円 |

| 区市町村民税課税世帯 (所得割28万円以上) | 37,200円 |

参考:東京都福祉局(障害福祉サービス及び障碍児支援の利用者負担)

障害児通所支援については、障害児の父親や母親それぞれの年収ではなく、世帯年収で判断される点に注意しなければなりません。

夫婦の働き方にもよりますが、共働き世帯の場合は障害児通所支援の所得制限が一番ハードルが低く、簡単に超えてしまうと感じる場合もありそうです。

障害児育児をしている家庭が共働きをするなら、放デイ利用は必須なのに、正直きついですよね……

【朗報】障害児が使用する車椅子などの補装具費支給制度の所得制限は撤廃

2024年4月1日から、障害児が使用する車椅子などの補装具費支給制度の所得制限は撤廃されました。

所得制限が撤廃されるまでは、年収1,200万円を超えると補装具支給制度を受けられませんでした……

補装具費支給制度の所得制限撤廃を求めるネットニュースなどを読んだこともありますが、親子やきょうだい児の気持ちがわかり胸が痛くなりました。

我が家は現時点では補装具を使用してはいませんが、撤廃されたことで多くの子供たちが自分に合う車椅子などを使えるようになればいいな、と思います!!

参考:障害者の日常生活及び社会生活を総合的に支援するための法律施行令の一部を改正する政令の交付について

障害児育児の世帯主の所得を計算する方法

障害児育児をしていると、世帯年収や世帯主の年収を計算しなければならない機会が多いです。

この手当、自分でも受けられる?ってパッと知りたいですよね

所得の計算方法を解説する前に、まずは年収と所得の関係を理解しておきましょう。

年収-控除=所得(一般的なサラリーマン世帯の場合)

上記のように、1年間で受け取った給料やボーナスから給与所得控除や医療費控除を差し引いて所得を計算します。

実際の計算方法を見ていきましょう!

サラリーマンが所得を計算する方法

給与やボーナスを受け取っている一般的なサラリーマンは、年末に勤務先からもらう源泉徴収票をもとに自分の所得を計算するのが手軽でおすすめです。

具体的には源泉徴収に記載されている「給与所得控除後の金額(調整控除後)」と「所得控除の額の合計額」で計算できます。

給与所得者の所得金額=(給与所得控除後の金額)-(所得控除の額の合計額)

上記の金額を計算した後は、自分たちの扶養親族の人数に合う金額を確認してみましょう!

自営業者・フリーランスが所得を計算する方法

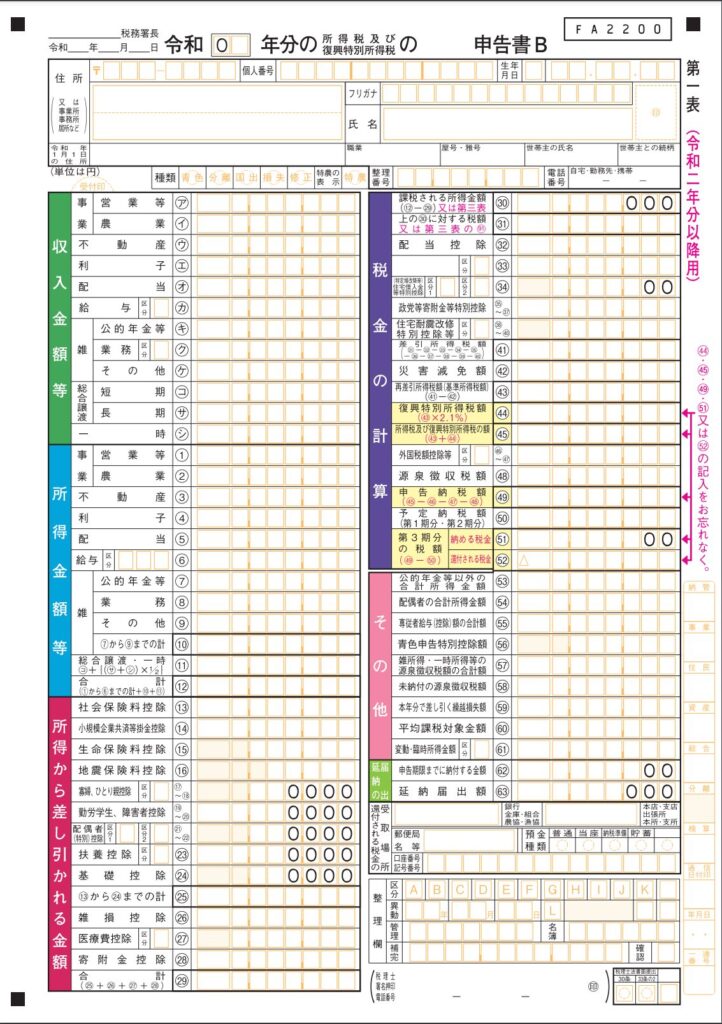

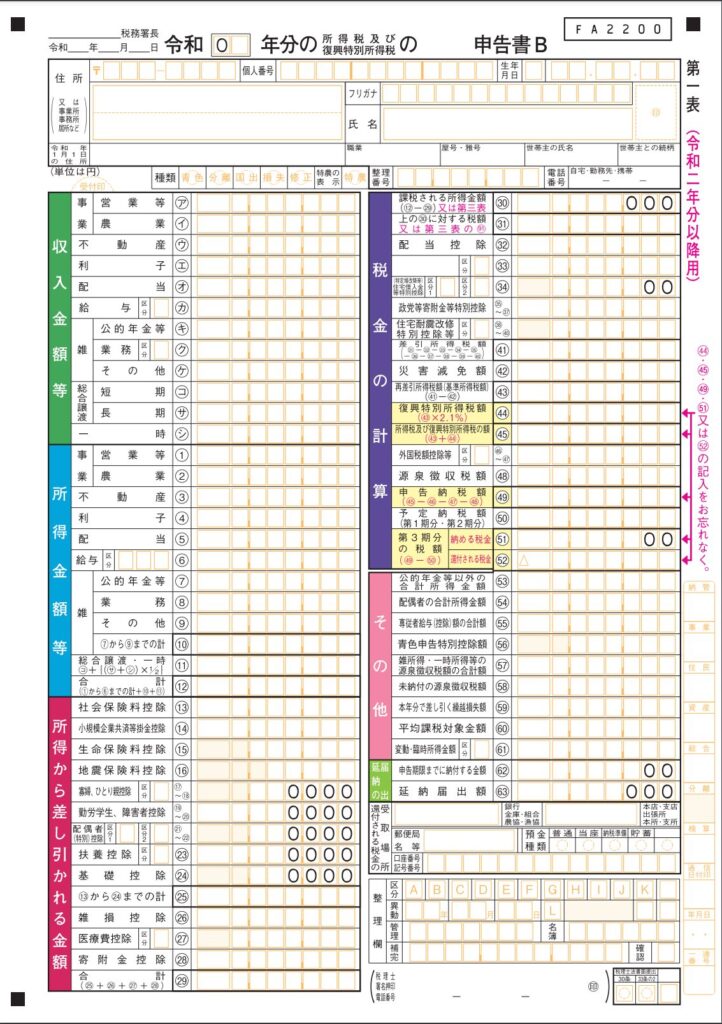

自営業者やフリーランスは勤務先から源泉徴収票を受け取れないので、確定申告書をもとに所得を計算するのがおすすめです。

確定申告書のサンプルは、下記の通りです。

引用:国税庁(確定申告書B)

自営業者・フリーランスの所得金額=(所得金額合計⑫)-(⑲から㉔までの計(㉕))

番号は確定申告書に記載されている番号です!

なお、所得控除の合計額は厳密には㉙なのですが、こちらには寄付金控除も含まれています。

ほとんどの手当や支援の所得制限を計算する際に、寄付金控除は除外されて計算されるため、本記事では手軽に計算するため所得控除の合計は㉕を使用して計算しています。

厳密には、上記の手順に加え医療費控除の反映などもあるのですが、自分や配偶者の所得を簡単に知りたいなら、本記事で紹介した方法がおすすめです!

なお、正確に自分の所得を計算してほしかったり、各種手当や支援の所得制限に引っ掛かるか確認したりしてほしいのであれば、お住まいの地域の自治体の担当窓口に相談するのがおすすめです。

正確に計算してくれますし、所得制限に引っ掛かっていないことがわかれば、手続きもしてくれます

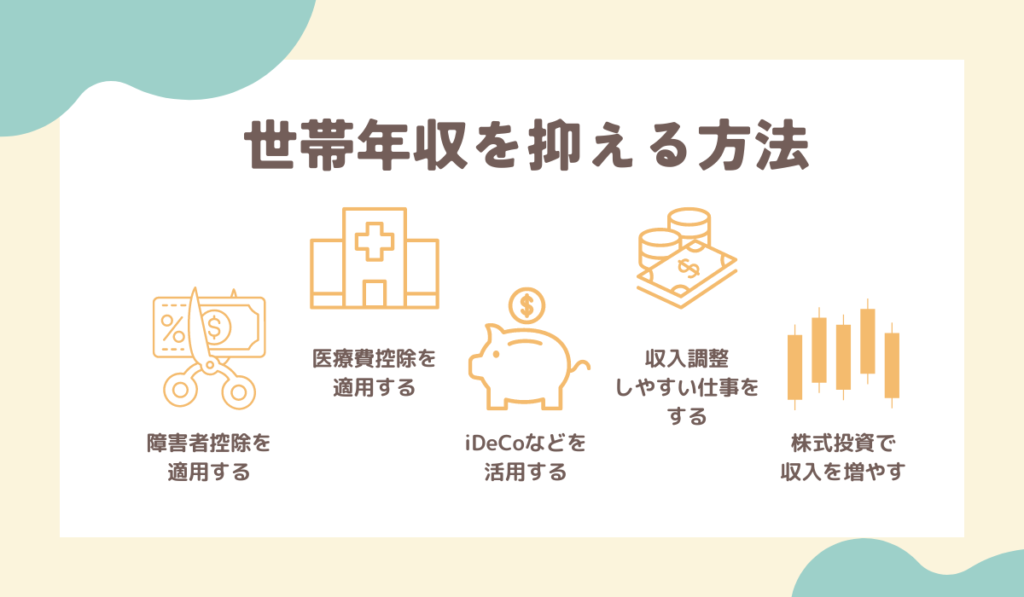

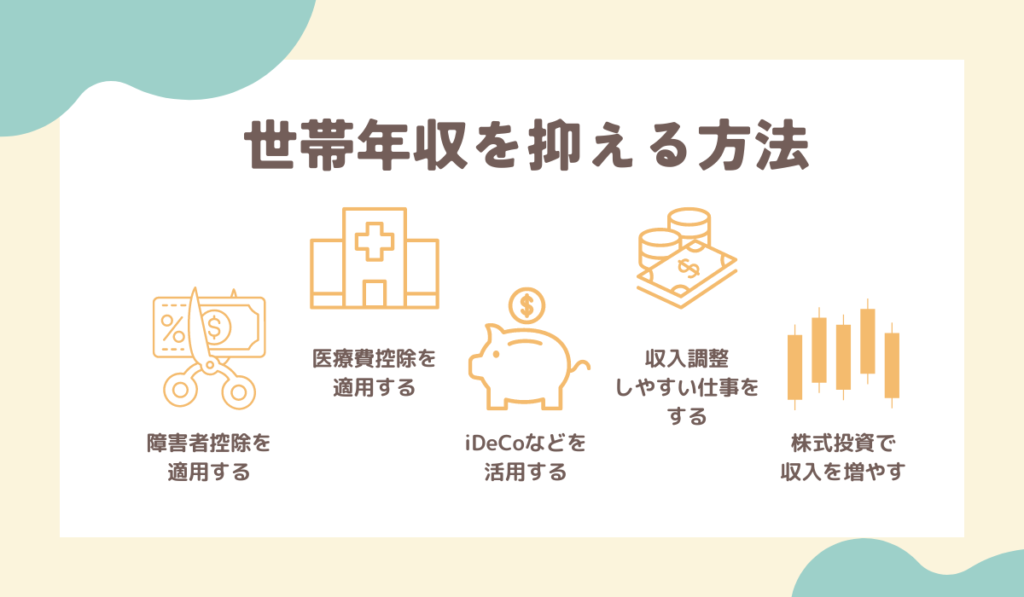

障害児育児中の家庭が世帯年収・世帯主の年収を抑える方法

本記事で解説したように、障害児を育てている家庭向けの手当てや支援は世帯年収や世帯主および配偶者の年収要件が設定されています。

支援や手当の金額は合計すると年間数十万円から100万円近くになるため、子供や夫婦の勤務状況によっては、世帯年収を抑える工夫をした方が手取り収入が上がる可能性もあるでしょう。

障害児育児中の家庭が世帯年収を抑える方法は、主に下記の通りです。

- 障害者控除を適用する

- 医療費控除を活用する

- 小規模企業共済等掛金控除(iDeCoなど)を活用する

- 夫・妻が収入を調整しやすい仕事にする

- 株式投資による収入を増やす

それぞれ詳しく解説していきます。

私は自宅で仕事をしており、自分の仕事が好きです。

夫も人間関係などに悩むときもあるようですが、毎日会社に行き楽しそうです。

なので、「どれくらい働くのが得か(働くのを抑えるのが得か)なんて考えなければいけない世の中は間違っていると、本当は感じます。

障害児含む子供に関する手当や支援については、年収要件が早く撤廃されることを願っています。

障害者控除を適用する

障害者控除を適用すれば、所得から一定額を控除できるため、自分の所得を下げられ手当や支援の年収要件に引っ掛かりにくくなります。

障害者控除とは、配偶者もしくは子供などの扶養親族が障害者に該当する場合、所得から一定額が控除される制度です。

扶養控除は16歳未満に適用されませんが、障害者控除は16歳未満の障害者にも適用可能です

障害者控除の金額は、下記の通りです。

| 区分 | 控除額 |

|---|---|

| 障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者 | 75万円 |

なお、障害者控除を適用できる障害者は、所得税法で下記のように決められています。

障害者控除の対象となるのは、次のいずれかに当てはまる人です。

(1)精神上の障害により事理を弁識する能力を欠く常況にある人

この人は、特別障害者になります。

(2)児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人

このうち重度の知的障害者と判定された人は、特別障害者になります。

(3)精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人

このうち障害等級が1級と記載されている人は、特別障害者になります。

(4)身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人

このうち障害の程度が1級または2級と記載されている人は、特別障害者になります。

(5)精神または身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)または(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人

このうち特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人は特別障害者になります。

(6)戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人

このうち障害の程度が恩給法に定める特別項症から第3項症までの人は、特別障害者となります。

(7)原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人

この人は、特別障害者となります。

(8)その年の12月31日の現況で引き続き6か月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人

この人は、特別障害者となります。

国税庁(No.1160 障害者控除)

障害のある子供に障害者控除を適用するのであれば、基本的に障害者手帳もしくは療育手帳(愛の手帳)、精神障害者手帳などが必要です

医療費控除を活用する

医療費控除に関しても障害者控除と同様に、所得控除を受けられるため、世帯主の年収や世帯年収を下げるのに役立ちます。

医療費控除とは、自分や家族が払った1年間の医療費が一定額を超えるときに、超えた分を所得から控除できる制度です。

医療費控除の計算方法は、下記の通りです。

実際に支払った医療費の合計額-保険金などで補填される金額-10万円

保険金などを除き、自分が支払った医療費が年間10万円超えると、医療費控除を適用できると理解しておきましょう!

保険金などで補填される金額は、下記の金額などが該当します。

- 入院給付金や手術給付金

- 高額療養費

- 出産育児一時金

また、2026年までは医療費控除の他に「セルフメディケーション税制」も用意されています。

セルフメディケーション税制と医療費控除は、併用不可なのでご自身でどちらを選択すべきか決定する必要があります

小規模企業共済等掛金控除(iDeCoなど)を活用する

将来のためにお金を残しつつ、世帯主の年収や世帯年収を抑えたいのであれば、小規模企業共済等掛金控除を活用するのもおすすめです。

小規模企業共済等掛金控除とは、名前の通り小規模企業共済に掛金を支払った場合、掛金を全額所得控除できる制度です。

小規模企業共済等掛金には、下記のものなどがあります。

| 企業型確定拠出年金 | 勤務先が企業型確定拠出年金に加入していると利用できる |

|---|---|

| 個人型確定拠出年金(iDeCo) | 専業主婦や個人事業主なども利用できる |

| 心身障害者扶養共済制度 | 障害児の親などが利用できる |

| 小規模企業共済 | 小規模企業の経営者や役員、個人事業主などが利用できる |

心身障害者扶養共済制度(しょうがい共済)とは、障害者の扶養者が掛金を納めると、自分が亡くなった後に障害者に終身年金を支給してもらえる制度です。

親亡き後の不安を少しでも減らしたい場合は、節税対策も兼ねて心身障害者扶養共済制度を利用してみてはいかがでしょうか

親亡き後対策については、下記の記事でも詳しく解説しています。

夫・妻が収入を調整しやすい仕事にする

世帯主の年収や世帯年収を調整したいのであれば、夫や妻のどちらかが収入を調整しやすい仕事にするのもおすすめです。

夫婦共に正社員の共働きだと、月給が決まっているため、収入を調整することは難しいはずです。

一方で、夫や妻のどちらかがパートや在宅ワークで働くことで、収入や働く時間を調整しやすくなります。

我が家も夫は普通のサラリーマンですが、私は個人事業主として働いています。

子供の行事や通院に合わせて、仕事の休みも調整できるので、我が家にはぴったりの働き方です!

株式投資による収入を増やす

所得制限に引っ掛かりたくないのであれば、昇給や時給アップを狙うのではなく、投資で収入を増やすのもおすすめです。

株式投資で発生した利益は新NISAなら非課税ですし、特定口座でも「源泉徴収あり」を選べば世帯主や世帯年収とは分けて計算されます。

極端な話、株式投資で年間1,000万円の利益を得ていても、自分の年収に加えて計算する必要はありません

一方、株式投資ではなく、仮想通貨で利益を得た場合は申告分離課税ではなく雑所得として計算されます。

雑所得は申告分離課税ではなく総合課税なので、仮想通貨取引の利益は自分の年収に加えなければいけません。

所得制限に引っ掛からず投資で収入を得たいのであれば、新NISAや源泉徴収ありの特定口座で取引することが大切です!

【注意】住宅ローン控除には世帯年収を抑える効果はない

所得税の節税といわれると、真っ先に「住宅ローン控除」を思いつく人もいるかもしれません。

しかし、住宅ローン控除は障害児通所支援などの多くの手当や支援で、所得の計算過程から外されています。

したがって、住宅ローン控除があっても適用前の所得で、手当や支援の適用可否を計算しなければなりません

【注意】ふるさと納税には世帯年収を抑える効果はない

住宅ローン控除と同様に、ふるさと納税(寄付金控除)も、各種手当や支援の計算対象から外されています。

極端な話、ふるさと納税をいくらしていても、各種手当や支援の所得制限の計算に影響はないのでご注意ください。

ふるさと納税をした結果、所得税や住民税の金額が下がり「この所得や税金なら、手当や支援を受けられる!」と安易に考えないようにしておきましょう。

とはいえ、住宅ローン控除もふるさと納税のどちらも、節税効果は非常に高くサラリーマン家庭がぜひとも利用すべき制度です。

手当や支援の計算対象には含まれないが、最大限利用すべき!というのが、FPとしての意見です

障害児育児中のママ・パパに在宅ワークをおすすめする理由

障害児育児中のママやパパは、収入や働く時間を調整しやすい在宅ワークを始めてみるのがおすすめです。

個人的には、短時間パートよりも働きやすくて気に入っています

在宅ワークをおすすめする理由は、下記の通りです。

- 収入を調整しやすい

- 仕事量を調整しやすい

- 子供の用事・通院に合わせて働ける

- スキル次第で時給・収入を増やせる

それぞれ詳しく解説していきます。

収入を調整しやすい

在宅ワークは業務委託契約がほとんどであり、自分が請けた仕事に対して報酬が支払われます。

受注する仕事の量を調整することで、収入も調整しやすくなります

例えば、Webライティングで月5万円ほど稼ぎたいのであれば、記事単価1万円の記事を5本書くだけで達成可能です!

私も2023年以降は月収30~40万円程度で調整しています

仕事量を調整しやすい

先ほど解説したように、在宅ワークは業務委託契約が多いため、収入だけでなく仕事量も調整しやすいです。

子供の行事や通院が多い月や長期休暇中は、受注量を減らして対応できます!

私も子供が長期休暇のときは、仕事量を普段の3分の2程度に抑え、子供と楽しく過ごせるようにしています。

子供の用事・通院に合わせて働ける

在宅ワークは、子供の学校行事や園の行事、通院などに合わせて働けるのも大きなメリットです。

在宅ワークは職種によっては、場所や時間を選ばずに仕事を行えます。

例えば、Webライターの場合はほとんどの仕事で稼働時間に関するルールが設定されていません。

納期までに仕上げてくれれば、夜中でも早朝でも祝日でも好きなときに作業してというスタイルです

上の子の公立小学校の行事も息子の通院なども基本的に私が参加できるので、今の働き方を非常に気に入っています。

スキル次第で時給・収入を増やせる

在宅ワークは、自分のスキルや経験によっては時給や収入を増やせるのも特徴です。

パートや正社員の仕事で時給や月給を上げるのよりも、在宅ワークの収入を上げる方が楽なことが多いです。

例えば、Webライターの場合は文字単価1円も2円も求められている内容が大きく変わらないことも多いです。

少なくとも、倍のスキルや経験が必要なんてことはありません!

障害児育児中の世帯年収に関するよくある質問

最後に、障害児育児中の世帯年収について、よくある質問を回答と共に紹介します。

- 障害児支援の年収制限はいくらですか?

-

支援や手当の種類によっても異なりますが、世帯主の年収が800~900万円を超えると、所得制限に引っ掛かり支援や手当を受けられない恐れがあります。

- 障害児福祉手当の所得制限はいくらですか?

-

扶養家族2人の場合、世帯主の年収が約613.2万円を超えると、障害児福祉手当の支給が停止される可能性があります。

- 特別児童扶養手当の所得制限はいくらですか?

-

子供2人を育てているサラリーマンと専業主婦の家庭の場合、年収728.4万円程度が所得制限のボーダーラインとなり、特別児童扶養手当が支給されない恐れがあります。

【まとめ】障害児世帯は年収の壁を超えると損になりやすい

障害児育児中の家庭は定型発達の子を育てている家庭よりも、手当や支援を受けられる可能性があります。

しかし、手当や支援の中には所得制限が設定されているものもあるので、年収の壁を意識して働くことが大切です。

障害児を育てていて受けられる手当や支援の中でも、障害児通所支援のみは世帯年収で所得制限が計算されることにも注意しましょう。

障害児を育てている親御さんの多くは、親亡き後の不安を解消するため、自分の老後資金やきょうだい児に遺すお金を少しでも増やすために毎日頑張って働いているのだと思います。

働いたことで受けられる支援が減ってしまわない、働き損とならない世の中になることを強く願っています。

ここまで読んでいただき、ありがとうございました!

コメント